Плюсы и минусы ипотеки: что нужно знать о преимуществах и недостатках?

Оформление ипотечного кредита является ответственным шагом для каждого гражданина. Прежде чем вступать в договорные отношения с банком, следует изучить плюсы и минусы ипотеки, взвесить все «за» и «против». От принятого решения может зависеть благополучие как самого заемщика, так и его семьи в целом. О том, какие есть преимущества и недостатки у ипотеки, разберемся в данной статье.

Что такое ипотека простыми словами?

Не все люди могут приобрести жилье, оплатив сразу всю его стоимость. Тем не менее, многим бы хотелось жить в своей квартире и платить за нее постепенно. Это избавило бы от многих финансовых отягощений, например, от аренды жилья. В свою очередь, выходом из подобных ситуаций является ипотечное кредитование.

Ипотека – это одна из форм кредитных отношений, при которых банк на условиях процентного займа оплачивает полную стоимость недвижимости, переходящей в собственность заемщика. А он, в свою очередь, обязуется возместить всю сумму, включая проценты, в установленный срок, закладывая новоприобретенное имущество в качестве залога.

Иными словами, банк кредитует физическое лицо для приобретения жилья соответствующего типа, а в качестве гарантий возмещения своих затрат берет в залог этот объект.

С помощью ипотеки могут быть приобретены следующие виды недвижимости:

- Квартиры;

- Комнаты;

- Жилые дома;

- Дачи и дачные участки;

- Земельные территории;

- И иные объекты.

Стоит учитывать, что выбранное жилье должно подходить под ипотечные условия. Вместе с тем, невыполнение обязательств по погашению займа может обернуться потерей имущества заемщика. Поскольку, кредитная организация на основании нарушения условий договора вправе реализовать ипотечную квартиру или иной объект для покрытия своих расходов.

Основным нормативно-правовым актом, регулирующим отношения в ипотечной сфере, является Федеральный Закон № 102 от 16 июля 1998 года «Об ипотеке (залоге недвижимости)».

К отличительным особенностям ипотечного кредитования относятся:

- Длительный период предоставления займа, как правило, от 5 до 50 лет.

- Целевое назначение. Ипотечный кредит предназначен только для приобретения жилого помещения.

- Процентные ставки ниже чем по кредитам другого типа.

- Предоставляется с соблюдением строгого соответствия ФЗ.

Стоит отметить, что, как и у многих банковских продуктов, также есть плюсы и минусы ипотеки. Что именно имеет больший перевес в любом случае решает индивидуально каждый. Однако, именно преимущества ипотеки делают ее лидирующим видом кредитования на российском рынке.

Плюсы ипотеки.

Несмотря на неоднозначное отношение клиентов банков к ипотечному кредитованию, оно, несомненно, обладает рядом существенных преимуществ:

1. Не требуется наличие полной суммы.

Одним из главных плюсов ипотеки является то, что сразу выплачивать полную стоимость жилья нет необходимости. Для оформления договора достаточно лишь иметь 10% — 30% от общей суммы. Такой подход делает приобретение недвижимости значительно доступнее. Поскольку, накопление крупного объема денежных средств может занять длительное время. Более того, дополнительные затраты на аренду жилья и иные расходы ощутимо оттягивают итоговый результат.

2. Оформление квартиры в собственность.

После заключения ипотечного договора заемщик становится собственником приобретенного жилья. Как следствие, он может распоряжаться им по своему усмотрению в рамках подписанного соглашения. Например, владелец может зарегистрироваться по месту нахождения квартиры. А также прописать в ней супруга, детей и других близких родственников. Более того, жилье или его часть может сдаваться в аренду. А также, при необходимости на территории жилого помещения могут проводиться ремонтные работы по изменению интерьера и планировки.

Но, стоит учитывать, что для большинства планируемых действий необходимо получить согласие банка. В ряде случаев, например, продажа недвижимости или прописка посторонних лиц, банк может ответить отказом.

3. Ипотечные программы для разных категорий граждан.

Хотя, многие рассматривают ипотеку как общую банковскую услугу, на деле ипотечные кредиты отличаются условиями и процентными ставками, предусматривая разные преимущества. К льготным ипотечным программам относятся:

- Социальные ипотечные программы;

- Льготная ипотека для работников компаний (РЖД, Газпром и другие);

- Военная ипотека;

- Ипотека с использование материнского капитала;

- Программы с государственной поддержкой молодых семей и семей с детьми;

- Ипотечные программы по реновации;

- И другие.

4. Ипотека, как вид инвестиций.

Приобретая жилье в ипотеку можно столкнуться с двумя сопутствующими экономическими явлениями:

- Инфляция;

- Рост цен на рынке недвижимости.

Плюсы ипотеки проявляются в следующем: оформляя договор, цена на квартиру фиксируется текущим днем, в том числе график платежей и размер взносов. Поскольку, ипотека является долгосрочным кредитом, то в течение нескольких лет картина может измениться в пользу заемщика. Во-первых, размер взноса по платежной способности через несколько лет будет ниже. Во-вторых, приобретенная недвижимость, скорее всего, вырастет в цене. Как следствие, в случае ее продажи после погашения займа, собственник окажется в плюсе с хорошим доходом.

5. Налоговые вычеты.

В процессе выплаты ипотеки ежегодно или после полного погашения кредита заемщик вправе вернуть 13% от стоимости имущества, но не более 260 000 рублей, оформив налоговый вычет.

6. Досрочное погашение.

В рамках заключенного договора заемщик вправе руководствоваться своим финансовым положением. Он может погашать кредит в рамках оговоренных условий, согласно графика платежей, или досрочно выплатить полную сумму займа. Если средства позволяют сделать это раньше, то в большинстве кредитных учреждений такая возможность присутствует.

7. Умеренная финансовая нагрузка.

Поскольку, ипотека оформляется на длительный срок, ежемесячные платежи представляют собой относительно небольшие взносы. Они в меньшей степени оказывают финансовую нагрузку на плательщика и позволяют оставлять средства на другие нужды заемщика и его семьи.

8. Рефинансирование ипотеки.

Одним из плюсов ипотеки является возможность рефинансирования. Иначе говоря, каждый заемщик может прибегнуть к полному или частичному погашению кредита с помощью оформленного в другом банке нового на более выгодных условиях и с пониженными процентными ставками.

9. Надежность проводимой сделки.

Каждый приобретаемый объект по системе ипотечного кредитования проходит тщательную проверку сотрудниками банка. Особое внимание уделяется прозрачности сделки, а также отсутствию юридических проблем. Например, нахождение недвижимости в залоге, под арестом и т.д.

10. Предоставление отсрочки платежей.

Если у заемщика возникают финансовые затруднения, то банк может предоставить отсрочку по платежам. Как правило, этот период не превышает 6 месяцев. Однако, этого времени хватает для того, чтобы найти новую работу или решить возникшие затруднения.

Минусы ипотеки.

Конечно, наряду с преимуществами ипотеки существует и ряд недостатков. В свою очередь, к минусам ипотеки относятся:

1. Размер переплаты.

Длительность предоставления ипотечного кредита является как положительным, так и отрицательным моментом. Если ипотека оформляется на 20-25 лет, то по истечению этого периода итоговая переплата может превысить 1,5 — 2 раза от стоимости приобретаемого жилья. Чем выше срок предоставления кредита, тем больше сумма переплаты. Чтобы нивелировать данный эффект, можно воспользоваться досрочным погашением займа.

2. Дополнительные затраты.

Оформление ипотеки, как правило, не ограничивается выплатой процентов и стоимости жилого помещения. Минимальным условием для заключения договора является наличие первоначального взноса, размер которого зависит от стоимости жилья и условий ипотечной программы. Для некоторых граждан, это также является барьером. Более того, в число затрат могут входить такие статьи:

- Страхование жизни заемщика;

- Страхование залогового имущества;

- Оплата услуг нотариуса;

- Банковские расходы на открытие и обслуживание счета;

- Оплата услуг специалиста по оценке недвижимости.

3. Недвижимость находится в залоге.

Приобретенная квартира или другой объект переходят в состояние залога на время действия договора. Таким способом банк страхуется на случай невыполнения заемщиком своих обязательств. Если условия договора не соблюдаются, то кредитор вправе реализовать залоговое имущество для возмещения своих убытков. В то время, как физическое лицо, лишается своей собственности.

4. Ограничения на действия с недвижимостью.

Хотя, заемщик становится собственником объекта, свободно распоряжаться им на 100% он не сможет. Многие ограничения прописаны в договоре жилищного займа, по условиям которого банк должен дать согласие на свершение различных действий. Как правило, это бывают регистрационные действия, сделки по продаже, капитальным изменениям в планировке и т.д.

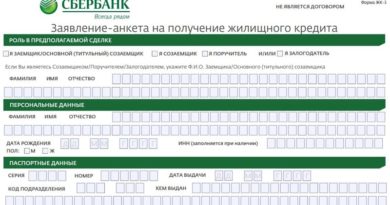

5. Требования к заемщику.

Далеко не каждый гражданин может стать клиентом банка и заключить ипотечный договор. Например, потенциальному заемщику с плохой кредитной историей будет отказано. А также, большинство банков устанавливают возрастные рамки ипотечных клиентов, требуют наличие трудового стажа, постоянного места работы и определенного уровня доходов. Если обратившееся за займом лицо не соответствует установленным требованиям, то приобрести жилье в ипотеку в данной кредитном учреждении вряд ли получится.

6. Требования к жилью.

Кроме ограничений к заемщикам, банки устанавливают критерии соответствия приобретаемой недвижимости. К таким требованиям, как правило относятся:

- Время постройки объекта, его техническое состояние, а также тип конструкции.

- Соответствие назначению и проживанию в нем людей.

- Наличие всех необходимых документов у продавца.

- И другие условия.

В некоторых ситуациях, казалось бы, выгодный вариант для заемщика, не проходит проверку и одобрение со стороны банка. Как следствие, приходится искать альтернативные предложения и соглашаться на менее выгодные условия.

7. Психологический эффект.

Некоторые люди впадают в подавленное состояние из-за нависшего чувство долга в течение длительного времени. Длительные сроки могут оказывать негативный психологический эффект безвыходности ситуации, а также постоянного поиска денежных средств для покрытия задолженности.

Заключение.

Итак, в данной статье мы рассмотрели основные плюсы и минусы ипотеки. Для каждого человека могут превалировать и те, и другие, поскольку все находятся в разном финансовом положении и жизненных обстоятельствах. Тем не менее, статистика ЦБ фиксирует стремительный рост предоставления банками ипотечных кредитов. Эти показатели увеличиваются ежегодно. А это значит, что условия займов становятся лояльнее и открывают больше возможностей для всех категорий граждан. Которые, в свою очередь, взвешивают преимущества и недостатки ипотеки и находят больше плюсов, чем минусов.

Читайте также:

Что будет, если постирать банковскую карту?

Могут ли наложить арест на материнский капитал?